Vous êtes en création d’entreprise et commencez à réfléchir à la manière de financer le lancement de votre activité ?

Avant de vous lancer dans le bain de la prise de contact avec votre banquier ou des potentiels financeurs, privés ou publics, sachez qu’un financement unique sera très rarement suffisant.

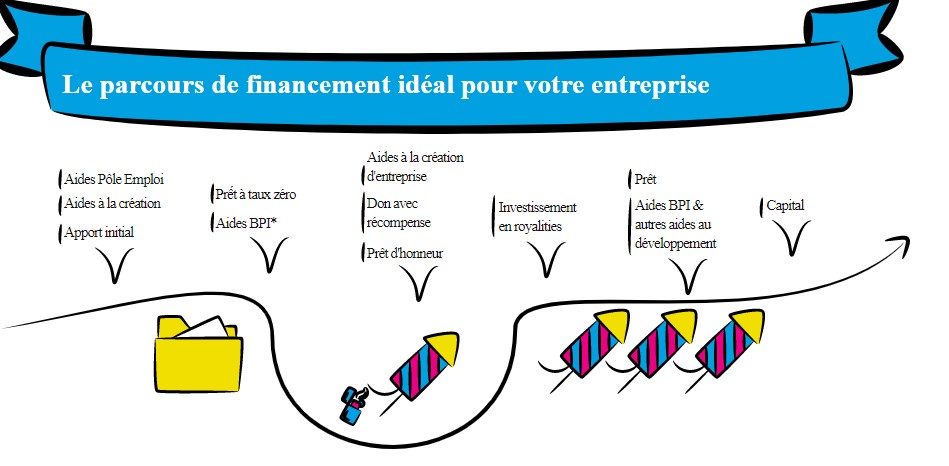

Le parcours de financement est plutôt jalonné de solutions et d’acteurs multiples qui vont intervenir à différents moments.

https://youtu.be/g8UVk7EvgqMQuelles solutions de financement d’amorçage et comment bien les articuler afin de bénéficier d’un effet de levier ?

Le parcours classique commence souvent par les subventions et aides publiques ou privées, éventuellement complétées par du prêt d’honneur.

Une entreprise s’adressant à des consommateurs qui a des produits intéressants à proposer en contreparties a tout intérêt à faire rapidement de la pré-vente en financement participatif pour valider l’intérêt de ses clients.

Les contreparties ou la pré-vente peut en effet représenter une première étape intéressante pour se faire connaître et de commencer à mobiliser une communauté d’usagers.

Ensuite, il faut trouver les moyens d’augmenter ses fonds propres sans trop s’endetter ni diluer son capital trop vite. C’est à ce moment là que les levées de fonds en royalties sont intéressantes. Elles permettent d’aller voir son banquier avec plus d’arguments ou d’ouvrir son capital tout en ayant un meilleur pouvoir de négociation.

Enfin, le financement participatif en prêt peut venir répondre aux besoins de trésorerie d’une entreprise plus mature et dont les perspectives financières sont stabilisées.

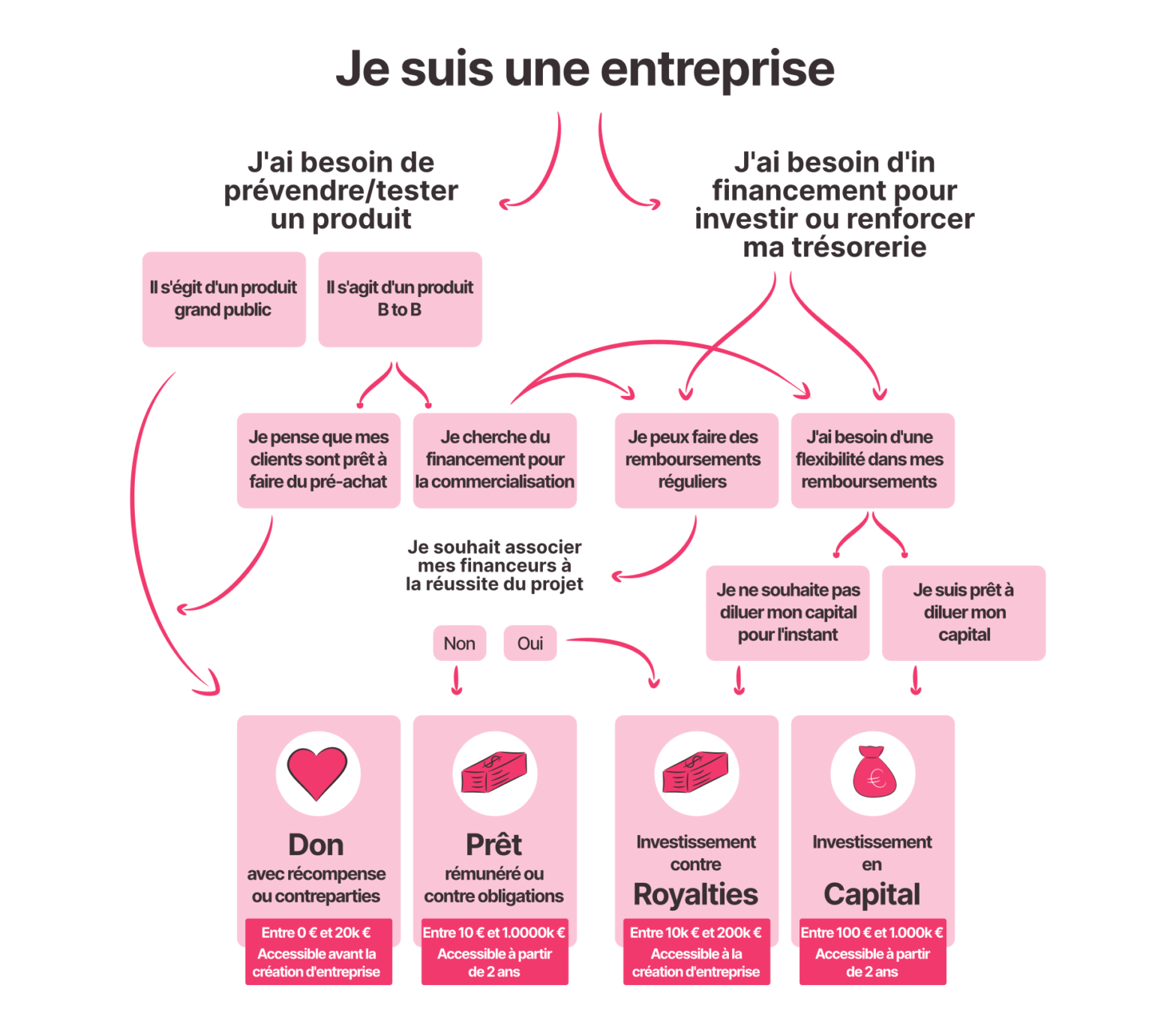

Selon votre besoin financier et l’âge de votre entreprise, le mode de financement participatif adapté peut varier.

Voici une segmentation des différents modes, par montant levé et âge de l’entreprise en recherche de fonds. Les montants sont donnés à titre indicatif, certains projets sortent bien entendu du cadre !

Source : Trouverlebonfinancement

On est peut-être pas tous des super héros, mais on a tous un good power !

Découvrez cette vidéo d’ un.e expert.e de WE DO GOOD, fintech certifiée B Corp spécialisée dans les levées de fonds en royalties, qui abordera les différentes solutions adaptées à votre projet et englobe bien tous les enjeux.

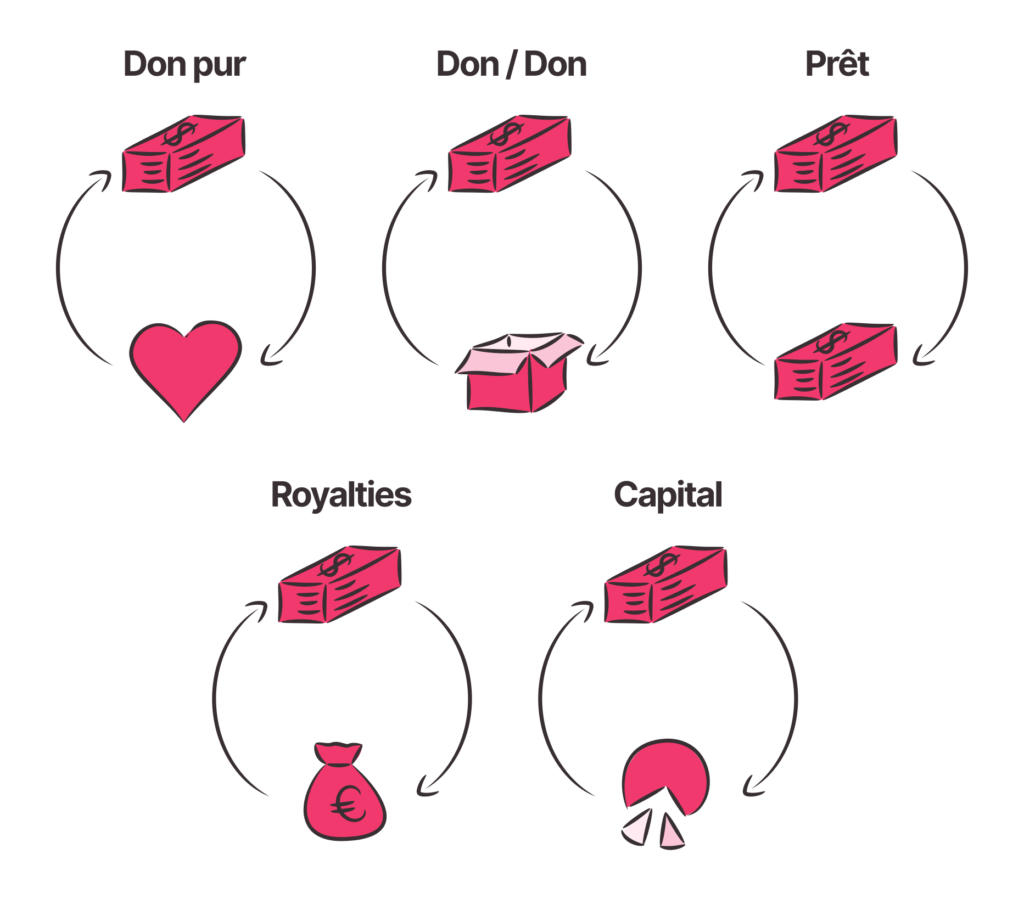

https://youtu.be/Zpbciesh2YI https://youtu.be/6CH2kNcmOQ4https://youtu.be/rO7zJ9zjjPYLes grandes familles de crowdfunding

Financer l’amorçage

Le don avec contreparties ou pré-vente

efficace en termes de communication mais peut s’avérer coûteux. L’avantage de ce mode de financement et de pouvoir tester son produit et de préfinancer son financement tout en mobilisant les premiers clients. Ils vont ainsi devenir les ambassadeurs de vos produits, et donc de votre marque : vous gagnez en visibilité grâce à la communication générée.

Le prêt rémunéré, un financement à coûts faibles mais peu flexible

Concernant le prêt, c’est généralement le financement le moins cher, car les taux d’intérêts sont actuellement peu élevés. Néanmoins, le prêt adapté au financement participatif peut être différent et variable en fonction des paramètres définis par la plateforme.L’avantage réside dans le fait que l’entrepreneur reste libre dans sa stratégie entrepreneuriale.

Toutefois, ce n’est pas un mode de financement facilement accessible pour les entreprises en amorçage car les critères de sélection sont très stricts, peu flexibles. Il est parfois demandé des garanties personnelles au porteur de projet.

Le capital, un financement nécessaire pour des levées de fonds importantes, mais risqué en termes d’autonomie entrepreunariale

Concernant le capital, il devient certes indispensable quand le besoin financier est important (plus de 500 000 €), mais il présente l’inconvénient de restreindre l’autonomie de l’entrepreneur dans sa stratégie entrepreneuriale. Il faut également noter que le temps et les coûts des frais juridiques et administratifs ne sont pas à négliger, c’est donc un mode de financement difficilement accessible pour les entreprises en amorçage.

Le taux de frais moyen prélevé par les plateformes de financement en capital est de 6,8 %.

Le financement participatif en royalties, une solution de financement flexible, pratique, et non dilutive

Enfin, venons en aux royalties ! Ce mode de financement revient à céder un pourcentage de son chiffre d’affaires futur à ses investisseurs, pendant une durée déterminée. L’avantage ici, c’est la flexibilité : en royalties, le coût du financement devient un coût variable pour l’entreprise. L’entrepreneur ne reverse rien s’il ne fait pas de chiffre d’affaires et s’engage à payer plus si l’entreprise marche bien. Si le projet a du succès, le versement des royalties est souvent capé (sur WE DO GOOD, capé au triple du financement reçu).

Tout cela est encadré par un contrat de cession de revenus futurs. En plus de la flexibilité, c’est un mode de financement non dilutif, puisque les investisseurs ne rentrent pas au capital. Cela permet de créer un véritable réseau d’ambassadeurs, étant donné que les investisseurs sont directement intéressés à la réussite de l’entreprise.

Le seul inconvénient est que ce type de financement sera plus cher qu’un prêt bancaire : le taux de frais moyen appliqué est de 8 %. Il peut donc intervenir sur une partie du plan de financement, en premier lieu notamment puisque cela permet d’augmenter ses fonds propres et de faire effet de levier dans l’obtention d’un prêt ou d’une subvention.

Découvrez la bibliothèque amazon sur les livres

TABLEAU COMPARATIF DES DIFFÉRENTS MODES D’INVESTISSEMENT PARTICIPATIF »

| Capital (equity) | Royalties | Prêt | |

| Conserver des parts de capital pendant 5-7 ans ou indéfiniment, dans l’attente d’une opportunité de sortie | Commencer à recevoir un retour sur investissement quelques mois après le début de l’activité financée | Récupérer des paiements à taux d’intérêt fixe ; le retour sur investissement est limité par les taux d’intérêt actuellement bas | |

| Retour sur investissement | En cas de sortie réussie (introduction en bourse ou cession) un multiple de 10 est visé, mais il est possible de ne pas retrouver la somme investie | Objectif de 5-15% de rendement annuel moyen ; investissement remboursé dans les 5-7 ans | Taux d’intérêt commerciaux ; pour les entreprises américaines actuellement 12-15% ; le capital récupéré avec intérêt sur la durée du prêt |

| Risque pour l’investisseur | Risque de perte intégrale du capital investi, dans l’attente d’une sortie permise par la liquidité des parts | Le risque est progressivement atténué à mesure que les paiements de royalties s’accumulent ; le risque sur le montant investi approche 0 au bout de 5-7 ans | Risque de crédit classique pour une entreprise, diminuant à mesure que les échéances sont payées ; recouvrement des pertes par la vente d’actifs en cas de défaut de remboursement |

| Contrôle des financeurs | Induit des rôles d’actionnaire, et potentiellement de membre du conseil d’administration ou de comités clé ; volonté potentielle de remplacer les managers en place | Pas de détention de parts de capital ; pas de statut d’actionnaire ou de membre du conseil d’administration ; pas de volonté de jouer un rôle dans la gouvernance de l’entreprise | Pas d’ingérence directe dans la gouvernance de l’entreprise, mais possibilité d’exercer des clauses de contrôle sur celle-ci en cas de défaut de remboursement |

| Garanties prises par les financeurs |

Garantie prise sur la société et sur le patrimoine des fondateurs, management package fondé sur des objectifs La propriété des parts des fondateurs est susceptibles d’être transférée au cas où les objectifs ne sont pas atteints |

Investissement dans la capacité des managers à développer l’entreprise Les actifs non corporels (propriété intellectuelle surtout) sont affectés au paiement des royalties |

Sièges au conseil d’administration, pacte d’actionnaires et stricts covenants

Les actifs de la société et souvent les actifs des principaux actionnaires sont pris en garantie (gage, hypothèque, nantissement + caution) |

| Sortie | La sortie est aléatoire et dépend de l’état du marché et de la perception du marché des capitaux et de l’issue des négociations avec les acquéreurs ou les intermédiaires en fusion-acquisition | La sortie des investisseurs commence immédiatement avec le paiement des premiers royalties et s’accélère à mesure que les versement augmentent jusqu’à la fin du contrat | La sortie a lieu au remboursement du capital prêté ou en exerçant les clauses des covenants, ce qui signifie faire jouer les garanties ou céder les parts des fondateurs, ou les actifs |